Ab dem 1. Juli 2021 gelten neue Regeln bzgl. der EU-Umsatzsteuer

Wichtige Infos für deinen Online-Shop

Beachte bitte, dass dieser Artikel keine Rechtsberatung darstellt und du bei Unsicherheit und Fragen zu rechtlichen Aspekten einen Rechtsexperten zurate ziehen solltest.

Vorab einige Links zu dem Thema

Ausführliche Informationen zu den neuen Regeln findest du auf der Webseite der Europäischen Kommission.

Infos zum One-Stop-Shop (OSS) findest du auf der Webseite des Bundeszentralamtes für Steuern.

Die IT Recht Kanzlei München stellt ihren Mandaten umfangreiche Infos zur Verfügung. Hier ist noch ein weiterer Artikel zum Thema Umsatzsteuerreform der sehr lesenswert ist.

Übrigens: Unser Shop hat eine Schnittstelle zur IT Recht Kanzlei. Damit stellst du sicher, dass deine Rechtstexte (AGB, Widerrufsbelehrung, Datenschutzerklärung und Impressum) immer auf dem aktuellsten Stand sind. Dieser Service kostet dich gerade mal 9,99 Euro im Monat und ist sehr sinnvoll.

Umfangreiche Infos zum Handel innerhalb der EU findest auf der offiziellen Website der EU.

Die neuen EU-Regeln im Überblick

Ab dem 1 Juli 2021 wird die bisherige Lieferschwellenregelung durch die sogenannte Fernverkaufsregelung ersetzt. Gemäß § 3c Abs. 1-3 UStG i.d.F. regelt diese ab dem 1.7.2021, dass Online-Händler innerhalb der gesamten EU die Umsatzsteuer an dem Ort, an dem sich der Gegenstand bei Beendigung der Lieferung an den Verbraucher befindet, zu entrichten haben. Dies gilt nur bei einem Überschreiten der Lieferschwelle von 10.000 Euro im Jahr oder wenn der Online-Händler gemäß § 3c Abs. 4 UStG-E auf die Lieferschwellen-Regelung verzichtet. Wird diese Schwelle einmal überschritten, müssen sich Händler in jedem Mitgliedsstaat, in denen Ware geliefert wird, registrieren und dort die Umsatzsteuer abführen. Bleibt ein Online-Händler dauerhaft unterhalb der Schwelle von 10.000 Euro netto, kann er wie bisher die Umsatzsteuer im Ursprungsland abführen.

Diese Regelung betrifft die Lieferung an Privatpersonen (B2C) und nicht den Verkauf von Ware an Geschäftskunden (B2B).

Um den erhöhten Aufwand der Registrierung in jedem Land der EU, in das geliefert wird, zu umgehen, wurde der One-Stop-Shop (OSS) eingeführt. Die Anmeldung ist freiwillig.

Der Vorteil vom One-Stop-Shop

Damit man nun nicht in jedem Land seine Umsatzsteuer abrechnen muss, gibt es den neuen One-Stop-Shop (OSS). Du meldest dich in deinem Heimatland bei dieser Anlaufstelle (OSS) an und kannst dann die Mehrwertsteuer auf alle Verkäufe in der EU erklären und zahlen. Die Anmeldung ist grundsätzlich freiwillig.

Nach unserer Information bedeutet die Anmeldung beim OSS, dass du ab dem ersten Euro Umsatz im EU-Ausland (nach der Anmeldung) die Umsatzsteuer abführen musst. Also nicht erst, wenn du 10.001 Euro Umsatz erzielt hast. Mehr Infos dazu in einem PDF von der Firma DATEV. Der Aufwand, sich in bis zu 26 Mitgliedsstaaten der EU steuerlich zu registrieren und die Umsatzsteuer direkt abzuführen, ist auf der anderen Seite sehr kostenintensiv.

Neue Einstellungen im page4 Shop

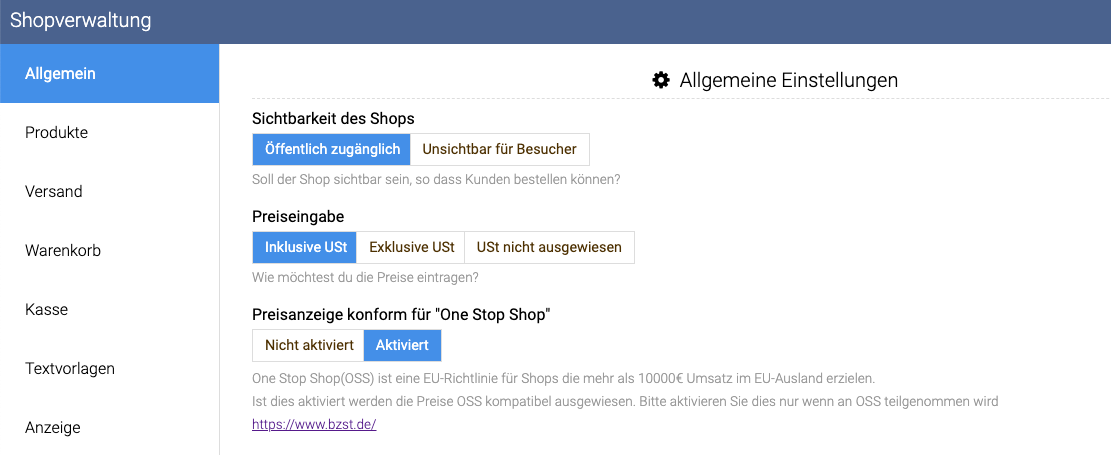

Im Zuge des Updates haben wir die Einstellungen zur Steuer vom Bereich "Produkte" in den Bereich "Allgemein" verschoben. Unter der Option "Preiseingabe" kannst du einstellen, ob deine Preise inklusive oder exklusive der Umsatzsteuer sind. Wenn du Kleinunternehmer bist, kannst du außerdem wählen "Umsatzsteuer nicht ausgewiesen".

Die neue Funktion "Preisanzeige konform für One Stop Shop" wird nur angezeigt, wenn du die Option "Inklusive USt." auswählst. Die neue Regel betrifft nicht den Verkauf an Geschäftskunden (B2B). Grundsätzlich sind auch Kleinunternehmer im Sinne des §19 UStG von dieser Regel betroffen. Allerdings müsstest du dazu dann mehr als 10.000 Euro Umsatz im europäischen Ausland machen. Mehr zu den Schwellenwerten im nachfolgenden Abschnitt.

Wenn du die neue Funktion aktivierst, wird im Shop nur noch angezeigt "inkl. Umsatzsteuer" und nicht mehr "inkl. X % Umsatzsteuer". Solange nicht bekannt ist, wohin die Ware geliefert werden soll, ist es nicht möglich, den Prozentwert der Umsatzsteuer zu bestimmen. Aufgrund der neuen Regel gilt immer der Steuersatz des EU-Landes, in das die Ware geliefert wird. Sobald ein Kunde also seine Adresse angegeben hat, kann das Shop-System die Umsatzsteuer korrekt anzeigen. Unser System stellt danach den korrekten Steuersatz im ganzen Shop dar.

Welche Möglichkeiten hast du?

Du verkaufst bzw. lieferst nur in deinem Heimatland aus

Du musst als EU-Bürger in deinem Shop zwar zulassen, dass jeder Bürger der EU deinen Shop besuchen und auch Bestellungen durchführen kann. Aber du bist nicht verpflichtet, deine Waren in andere EU-Staaten zu liefern. Die Berechnung des Schwellenwertes beruht aber darauf, in welche Länder du Waren auslieferst. Wenn ein Österreicher in deinem Shop etwas bestellt und dann eine deutsche Lieferadresse angibt (weil du nicht nach Österreich liefern willst), betrifft dich die neue EU-Regel nicht. Du berechnest die deutsche Umsatzsteuer und führst die Steuer wie gewohnt in Deutschland ab.

Du bleibst unter 10.000 Euro netto

Theoretisch kannst du auch darauf achten, dass du auf keinen Fall den Schwellenwert von 10.000 Euro netto innerhalb eines Jahres überschreitest. In diesem Fall kannst du auch weiterhin mit der deutschen Umsatzsteuer (oder der deines Heimatlandes) rechnen. Wir halten das aber bei einem Online-Shop für gewagt. Sobald du dich dem Schwellenwert näherst, müsstest du dafür Sorge tragen, dass keine weiteren Lieferungen mehr möglich sind. Überschreitest du die Schwelle und hast dich nicht beim OSS angemeldet, musst du, wie erwähnt, die Steuern in jedem Land direkt anmelden und abführen.

Du meldest dich beim OSS an

Wenn du ins EU-Ausland Waren verschicken willst oder bereits verschickt hast, solltest du dich beim OSS anmelden. Die Umsatzsteuermeldungen sind quartalsweise und du musst vor dem Quartal angemeldet sein, in dem du steuerpflichtige Umsätze im EU Ausland erwartest. Zum Anmelden brauchst du eine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) und ein Elster-Zertifikat. Hier kannst du dich anmelden. Infos zum OSS in Deutsch als PDF.

Im page4 Shop musst du dann die entsprechende Einstellung vornehmen (wie oben gezeigt). Bist du Kleinunternehmer und verkaufst für mehr als 10.000 Euro netto Waren ins EU-Ausland, solltest du mit einem Rechtsberater sprechen. Laut unserer Information kannst du den One-Stop-Shop nicht nutzen, da du ja keine Umsatzsteuer ausweist. Welche gesetzlichen Regeln für dich in Betracht kommen, wird dir dein Steuerberater oder Steueranwalt sagen können.

Warum ist eine Anmeldung beim OSS ratsam? Durch das One-Stop-Shop-Verfahren entfällt die Pflicht zur lokalen Steueranmeldung in anderen EU-Mitgliedstaaten. Auch die Bestellung von Fiskalvertretern in den jeweiligen Zielländern ist nicht mehr notwendig.

Was ändert sich an deinem page4 Shop?

Die Anzeige deiner Produkte

Wenn du dich entschlossen hast, den One-Stop-Shop zu nutzen, weil du Produkte ins EU-Ausland lieferst, dann musst du in deinem Shop die oben gezeigte Einstellung vornehmen. Das ist alles. Der Shop ändert dann überall die Anzeige der Umsatzsteuer und entfernt den konkreten Wert. Statt „inklusive 19 % Umsatzsteuer“ wird nur noch „inklusive Umsatzsteuer“ angezeigt. Solange ein Kunde, der deinen Shop besucht, nicht angegeben hat, woher er kommt, ist es natürlich nicht möglich, zu bestimmen, wie viel Umsatzsteuer im Preis enthalten sind.

Kommt ein Kunde aus Deutschland, sind das 19 %, bei einem Kunden aus Dänemark dagegen 25 %.

Ist das Weglassen des Umsatzsteuerwertes rechtlich in Ordnung?

Laut der IT Recht Kanzlei München ja. In dem Artikel „Umsatzsteuerreform EU“ heißt es: „Das geltende Preisangabenrecht verlangt gerade nicht, dass der jeweilige Umsatzsteuersatz im Online-Shop angezeigt wird. Verlangt wird nur, dass gegenüber Verbrauchern der Preis inklusive Umsatzsteuer, also der Brutto-Preis, angezeigt werden muss. Welcher Steuersatz dahinter steckt, ist aber nicht relevant. Für den Verbraucher muss vielmehr nur ersichtlich sein, dass der Preis die Umsatzsteuer enthält.“

Was passiert, wenn dein Kunde die Rechnungs- oder Lieferadresse angibt?

In diesem Fall kann der page4 Shop den richtigen Wert der Umsatzsteuer ermitteln und zeigt diesen auch an. Mit unserer Schnittstelle zu Billbee kannst du die Rechnungen automatisch erzeugen und diese enthalten dann auch den länderspezifischen Umsatzsteuersatz. Wir arbeiten daran, weitere Funktionen zur Verfügung zu stellen, um dir die Abgabe der Umsatzsteuer-Erklärung über den One-Stop-Shop zu erleichtern.

Welche Vor- und Nachteile entstehen dir durch diese Umsatzsteuerreform?

Der Vorteil ist eindeutig die Erleichterung der Steuererklärung durch das OSS System. Ein großer Nachteil ist, dass durch die massive Senkung des Schwellenwertes viel mehr und vor allem auch kleinere Shop gezwungen sind, bei Lieferungen ins EU-Ausland nun die Umsatzsteuer vom Zielland zu berechnen und dadurch die Marge verringert wird.

Nehmen wir das Beispiel Dänemark. Während bisher der Schwellwert nur für Dänemark bei rund 35.000 Euro lag und du erst dann die dänische Umsatzsteuer abführen musstet, befindet sich der Schwellenwert jetzt bei nur noch 10.000 Euro und zwar für alle EU-Länder zusammen. Ein Produkt für 200 Euro netto verkauft an eine deutsche Lieferadresse bedeutet, du musst 38 Euro (19%) ans deutsche Finanzamt abführen. Verkauft an eine dänische Adresse sind das dann schon 47,60 Euro. Obwohl der Endpreis für beide Kunden einheitlich 238 Euro beträgt.

Du musst aus rechtlichen Gründen in deinem Shop - sofern du an Privatpersonen verkaufst - aktuell angeben, dass deine Preisangabe inkl. der Umsatzsteuer ist. Also End- bzw. Bruttopreise anzeigen. Wie viel Umsatzsteuer letztlich abgeführt werden muss, wird danach berechnet, in welchem Land sich dein Shop befindest. Dadurch ist der Erlös bei gleichem Bruttopreis natürlich je nach Zielland unterschiedlich hoch. Helfen würde, wenn du Nettopreise angeben kannst. Das ist allerdings rechtlich bei einem Verkauf an Privatpersonen nicht erlaubt. Das ist nur möglich, wenn dein Shop sich ausschließlich an Geschäftskunden wendet.

Welche Optionen hast du bzgl. der Preisgestaltung?

Alle Aussagen von Experten, die wir dazu gefunden haben, konzentrieren sich auf drei Möglichkeiten:

- Errichtung von Länder-Shops

Bei dieser Option wählen Kunden zu Beginn aus, in welches Land geliefert werden soll und es wird dann der entsprechende Shop mit angepassten Bruttopreisen angezeigt. - Beibehaltung der Bruttopreise

Du änderst gar nichts an den deutschen Bruttopreisen. Je nach Zielland (in das du lieferst) ist deine Marge unterschiedlich, da die Umsatzsteuersätze unterschiedlich sind. - Erhöhung der Bruttopreise

Du passt deine Preise an und fängst so den Verlust durch höhere Umsatzsteuern ab. Angesichts des Wettbewerbes könnte das aber Nachteile mit sich bringen.

Ausführliche Erklärung dazu auf der Seite shopbetreiber-blog.de.

Ein erstes Fazit zu dieser "Reform"

Die neue Umsatzsteuer Reform bringt gerade für kleinere Online-Shops keine wirkliche Verbesserung. Insbesondere in Bereichen, wo die Margen sehr gering sind.

Die optimale Lösung wäre wirklich, für jedes Land, in das man liefern möchte, einen eigenen Shop einzurichten. Das ist aber sehr aufwendig und mit erheblichen Kosten verbunden.

Aus unserer Sicht ist es wahrscheinlich ratsam, wenn möglich, damit zu leben, dass die Marge für Lieferungen in das EU-Ausland geringer sind oder sich nur auf bestimmte Länder zu konzentrieren. Mit page4 ist das ja sehr leicht umzusetzen.

Unseren Shop kannst du aktuell in einer Sonder-Edition (Shop-Plus-Paket) sehr günstig erwerben. Du bezahlst im ersten Jahr nur deine eigene Domain und kannst dann 12 Monate dein Online-Geschäft aufbauen. Wir stehen dir auch mit telefonischem Support zur Verfügung.

Zu diesem Thema gibt es in nächster Zeit sicher noch mehr zu berichten. Wir halten euch auf dem Laufenden.

Bis bald

Manfred und das gesamte page4 Team

PS: Wir freuen uns immer über eine Bewertung bei Google oder bei Trustpilot!